DeFi là khái niệm ra đời vào năm 2018, tuy nhiên, mãi cho đến năm 2020 nó mới thu hút sự chú ý của cộng đồng. Các sản phẩm DeFi đã mở ra một thế giới mới cho các dịch vụ tài chính, nơi mà chúng hoạt động hoàn toàn thông qua mạng internet và phần lớn giá trị được duy trì bởi người dùng.

Vậy DeFi là gì? Nó có gì khác biệt so với thị trường tài chính truyền thống (CeFi)? DeFi có những thành phần nào? DeFi đang đối mặt với những vấn đề và hạn chế gì?

DeFi là gì?

DeFi (Decentralized Finance) là hệ thống tài chính phi tập trung, trong đó các tổ chức, dịch vụ và sản phẩm tài chính hoạt động thông qua hợp đồng thông minh trên mạng blockchain. Các dịch vụ này bao gồm: vay, cho vay, giao dịch, thanh toán, staking, farming…

Tính phi tập trung của DeFi cho phép người dùng có toàn quyền truy cập và kiểm soát tài sản của mình, đồng thời loại bỏ sự kiểm soát và quản lý của các cơ quan tập trung (ngân hàng, sàn giao dịch, cơ quan nhà nước…) để hướng tới nền tài chính mở (open finance).

Bản chất của DeFi

Về bản chất, DeFi hoạt động trên cơ sở hạ tầng của nền tảng blockchain. Do đó, nó thừa hưởng được tất cả tính chất và lợi ích mà công nghệ blockchain mang lại, bao gồm:

- Tính phi tập trung (Decentralized): DeFi không bị kiểm soát hay can thiệp bởi bên trung gian thứ ba, thay vào đó, các giao dịch được thực thi nhờ vào mã (code) lập trình sẵn trong hợp đồng thông minh trên blockchain.

- Tính phân tán (Distributed): Dữ liệu giao dịch trong DeFi được xác thực và lưu trữ trong hệ thống của các node trên toàn cầu. Điều này giúp đảm bảo tính đúng đắn của giao dịch và tính bảo mật của hệ thống.

- Tính minh bạch (Transparency): Tất cả dữ liệu giao dịch được thực hiện và mã nguồn trong hợp đồng thông minh đều được công khai, cho phép bất kỳ ai cũng có thể truy cập và kiểm tra các thông tin liên quan.

- Tính mở và không cần cấp phép (Open & Permissionless): Người dùng được phép tự tạo ứng dụng DeFi hoặc tham gia sử dụng dịch vụ sẵn có thông qua mạng internet mà không cần phải cung cấp bất kỳ thông tin cá nhân nào.

- Tính ẩn danh (Anonymity): Thông tin duy nhất mà người dùng cần chia sẻ trong DeFi là địa chỉ ví (hay public key). Ngoài ra, họ không cần phải thực hiện yêu cầu xác minh danh tính (KYC) như trong mô hình tập trung. Điều này giúp đảm bảo tính ẩn danh và quyền riêng tư của người dùng DeFi.

- Tính tự quản (Self-custody): Trong thị trường DeFi, người dùng có toàn quyền kiểm soát tài sản và ví tiền điện tử của mình thông qua private key được mã hoá.

Phân biệt CeFi vs DeFi

CeFi là gì?

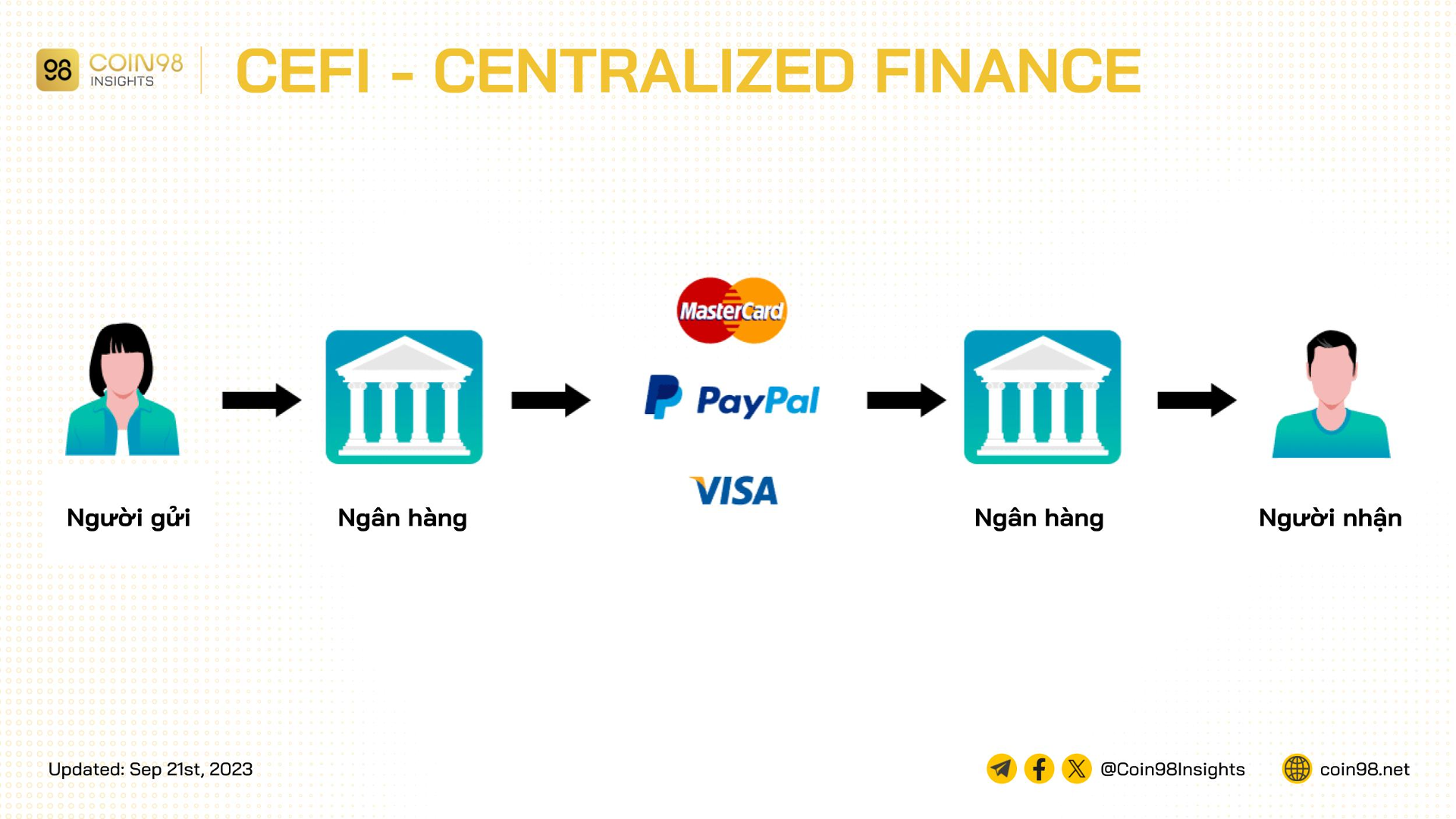

CeFi (Centralized Finance) là hệ thống tài chính tập trung, trong đó các thành phần như tổ chức, thị trường, công cụ tài chính đều được quản lý bởi một bên trung gian thứ ba (ngân hàng, sàn giao dịch…) và giám sát chặt chẽ bởi cơ quan chính phủ, nhà nước. CeFi còn được gọi là TradFi (Traditional Finance), tức tài chính truyền thống.

So sánh DeFi với CeFi

Trong CeFi, thị trường luôn tồn tại một bên trung gian có quyền lực tập trung và kiểm soát các hoạt động tài chính. Trong khi đó, DeFi tận dụng tính minh bạch và phi tập trung của blockchain để loại bỏ các trung gian này. Cụ thể:

- Chính phủ hay ngân hàng trong CeFi được thay thế bằng các blockchain phi tập trung trong DeFi.

- Tài sản của CeFi (như tiền tệ) sẽ được thay thế bằng token.

- Nhiệm vụ của DeFi là cung cấp quyền truy cập vào các dịch vụ tài chính cho người dùng ở bất kỳ đâu và khi nào, chỉ cần họ có Internet.

Các thành phần của DeFi

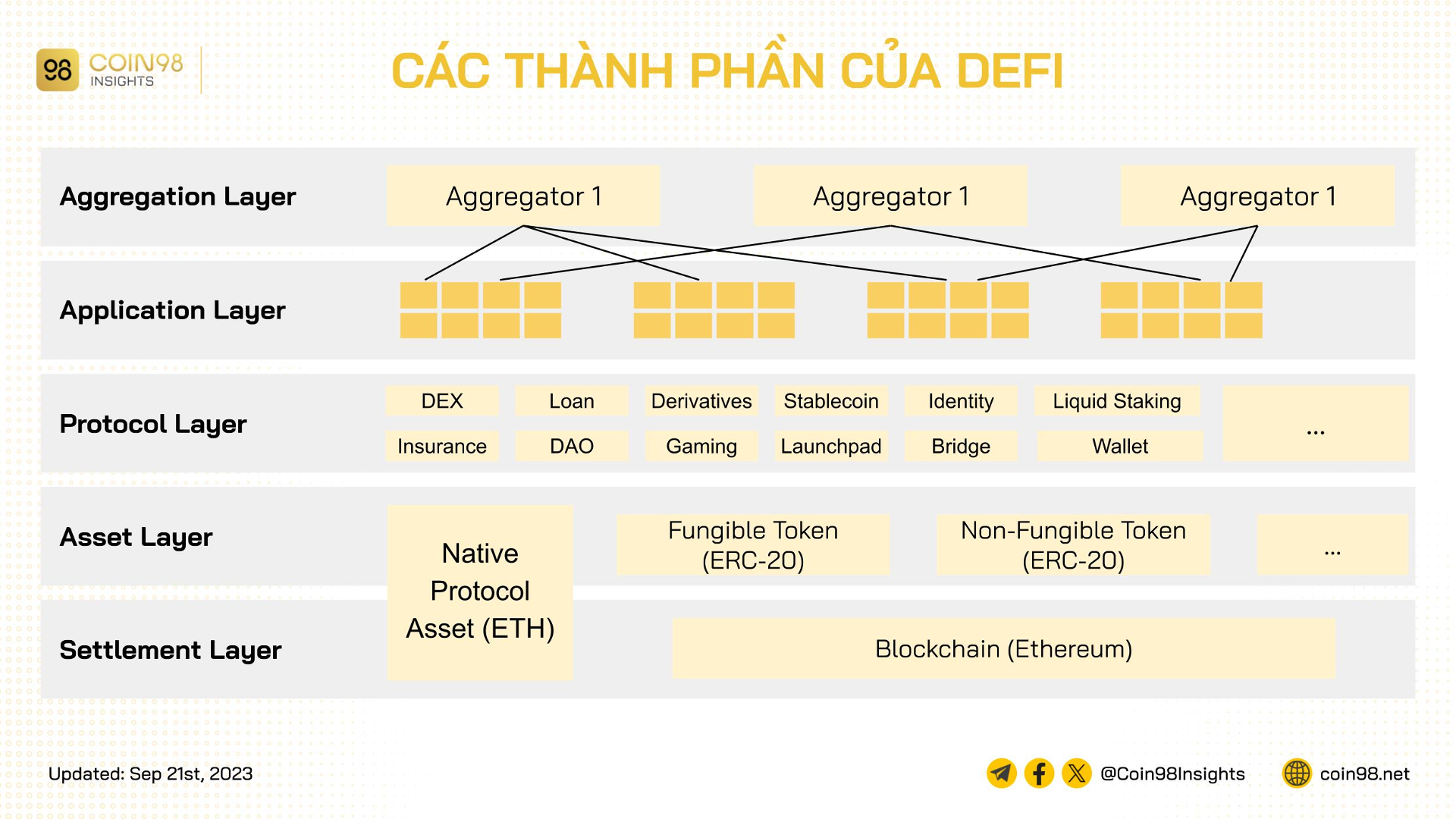

Ứng dụng phi tập trung trong DeFi (hay còn gọi là dApp) thường được xây dựng và hoạt động trên cơ sở hạ tầng của các blockchain Layer 1. Các ứng dụng này thuộc nhiều mảng và cung cấp dịch vụ khác nhau cho người dùng, từ đó tạo nên một hệ sinh thái DeFi trên blockchain với đa dạng thành phần và mảnh ghép khác nhau.

Dưới đây là một số thành phần chính trong DeFi:

- Stablecoin: Loại tiền điện tử giúp giảm thiểu tối đa sự ảnh hưởng của sự biến động giá bằng cách cố định vào một tài sản ổn định hơn như tiền pháp định (fiat), hàng hoá (vàng, bạc…) hoặc một đồng tiền điện tử khác.

- Lending & Borrowing (Loan): Nền tảng vay & cho vay tiền điện tử, giúp thu hút thanh khoản cho thị trường DeFi và cho phép nhà đầu tư tối ưu hoá hiệu quả sử dụng vốn.

- DEX (Decentralized Exchange): Sàn giao dịch phi tập trung cho phép người dùng giao dịch mua bán, swap, cung cấp thanh khoản… đối với các tài sản tiền điện tử.

- Wallet: Ví cho phép lưu trữ, chuyển, nhận, theo dõi số dư… các đồng coin/token hoặc NFT. Mỗi ví sẽ đi kèm với một public key (địa chỉ ví) và private key, người dùng có toàn quyền quyền truy cập và kiểm soát tài sản bên trong ví.

- Derivatives: Phái sinh là hợp đồng giao dịch tài chính giữa hai hoặc nhiều bên, dựa trên giá trị tương lai của một tài sản cơ sở là tiền điện tử. Mảng Derivatives được chia thành 3 nhánh chính là Perpetual, Options và Synthetic.

- Launchpad: Nền tảng hỗ trợ các dự án ra mắt lần đầu với cộng đồng bằng cách phát hành và mở bán token với mức giá ưu đãi. Việc tham gia launchpad cũng được xem là một hình thức kiếm lợi nhuận hiệu quả đối với nhiều nhà đầu tư.

- Bridge: Cầu nối cho phép chuyển giao tài sản tiền điện tử (coin/token) hay dữ liệu từ blockchain sang blockchain khác, trong đó bao gồm blockchain layer 1, blockchain layer 2, sidechain…

- Liquid Staking: Giao thức cho phép stake coin/token để nhận lại các LST (Liquid Staking Token) và kiếm lợi nhuận. Bên cạnh APY từ việc staking, LST có thể được dùng để mua bán, cho vay, làm tài sản thế chấp… trên các nền tảng khác, giúp tăng hiệu quả sử dụng vốn cho người dùng.

- Identity: Các dự án giúp xác thực và lưu trữ dữ liệu danh tính cho người dùng DeFi. Một số nhánh nhỏ trong mảng identity bao gồm: Name Service, Identity Aggregator…

- Insurance: Nền tảng cung cấp dịch vụ bảo hiểm để bảo vệ tài sản tiền điện tử cho người dùng.

- DAO (Decentralized Autonomous Organization): Tổ chức tự trị phi tập trung là các tổ chức được lập trình để hoạt động một cách độc lập mà không cần sự can thiệp của con người.

Hệ sinh thái DeFi trên blockchain

Hệ sinh thái DeFi là tập hợp tất cả các thành phần, dự án DeFi được xây dựng và triển khai trên cơ sở hạ tầng của một mạng blockchain. Mỗi blockchain sẽ có một hệ sinh thái DeFi riêng gắn liền và phát triển phía trên nó.

Từ năm 2020, việc đầu tư theo hệ sinh thái DeFi trở thành xu hướng phổ biến và mang đến cơ hội lợi nhuận hấp dẫn cho người dùng. Tuy nhiên, để đánh giá đâu là một hệ sinh thái nổi bật và tiềm năng, sẽ có rất nhiều tiêu chí khác nhau dựa trên việc kết hợp các yếu tố sau:

- Định hướng và tầm nhìn dài hạn của đội ngũ dự án phát triển blockchain, thể hiện thông qua cơ chế hoạt động, mô hình kinh tế của blockchain và hỗ trợ các dự án trong hệ sinh thái.

- Dòng tiền vào hệ sinh thái, được thể hiện thông qua DeFi TVL.

- Số lượng người dùng thực trong hệ sinh thái, thể hiện thông qua chỉ số Active Address.

- Số lượng dự án chất lượng, uy tín hoặc có ý tưởng phát triển ở ngách mới.

- Số lượng và sự cái tiến của các developer, thể hiện thông qua các xu hướng mới trong hệ sinh thái.

- Sự liên kết, hỗ trợ lẫn nhau của các dự án trong hệ sinh thái.

Để đánh giá một hệ sinh thái, nhà đầu tư phải trang bị đầy đủ kiến thức để phân tích từng nhánh trong DeFi, nắm được tổng quan điểm mạnh, điểm yếu của tất cả hệ sinh thái trong thị trường để có sự so sánh khách quan nhất.

Một số hệ sinh thái nổi bật bao gồm: Ethereum, BNB Chain, Solana, Arbitrum, Optimism…

Vấn đề của DeFi

Hạn chế

Mặc dù DeFi đã được chứng minh là có nhiều ưu điểm đồng thời tạo ra nhiều cơ hội đầu tư nhưng DeFi vẫn tồn tại nhiều hạn chế.

- Khả năng mở rộng thấp: Dẫn đến phí giao dịch cao và thời gian xử lý lâu, gây ảnh hưởng đến trải nghiệm người dùng.

- Thanh khoản thấp: So với CeFi, tính thanh khoản của DeFi là rất thấp. Bởi CeFi được đảm bảo thanh khoản bởi các bên trung gian thứ ba, trong khi đó, DeFi hoạt động trên blockchain và loại bên trung gian. Điều này khiến các dự án DeFi mới ở giai đoạn đầu sẽ đối mặt với vấn đề thanh khoản thấp.

- Bảo mật kém: Vì hoạt động hoàn toàn trên blockchain thông qua mạng internet và không chịu sự quản lý của cơ quan nhà nước, DeFi có nhiều rủi ro liên quan đến bảo mật cho dự án và tài sản người dùng như bị hack hệ thống, rug pull…

- Hiệu quả sử dụng vốn thấp: Hệ sinh thái DeFi với đa dạng thành phần đã giúp người dùng sử dụng vốn một cách hiệu quả hơn. Tuy nhiên, phần lớn tài sản người dùng đưa vào các dApp như DEX, Lending… vẫn “đứng im” và không được tận dụng một cách tối ưu. Đây là lí do chính khiến DeFi phải nâng cấp lên thành DeFi 2.0 (chi tiết tại đây).

- Dự án thiết kế tokenomics không hợp lý: Token trong các dự án DeFi đang bị lạm dụng để thu hút người dùng bằng phần thưởng (incentive), nhưng việc tăng trưởng này là không bền vững và không tạo ra giá trị cho người nắm giữ token.

- Mô hình kinh doanh không bền vững: Phần lớn các dự án trong thị trường DeFi đều ra đời để theo kịp xu hướng (trend). Điển hình là GameFi, mỗi ngày có vài dự án ra đời với thời gian chuẩn bị chỉ từ 1-2 tháng, sau đó họ cũng lụi tàn vì không có lộ trình phát triển đúng đắn.

Tìm hiểu thêm: 7 hạn chế của DeFi

DeFi có thật sự phi tập trung không?

Mặc dù thị trường DeFi là nơi hội tụ của rất nhiều dự án phi tập trung. Tuy nhiên, phi tập trung không phải là khái niệm trắng đen hoàn toàn, mà nó có thể được phân chia theo nhiều mức độ khác nhau.

Dựa vào cấu tạo của các ứng dụng DeFi, chúng ta có thể phân chia mức độ phi tập trung của các dApp theo 3 dạng:

- Hoạt động trong thị trường DeFi nhưng không phi tập trung: Là các dự án chỉ tham gia hoặc có liên quan tới thị trường DeFi mà không có tính phi tập trung. Điển hình là stablecoin USDT và USDC. Chúng được phát hành và kiểm soát hoàn toàn bởi các tổ chức tập trung (Tether và Circle), người dùng không có quyền biểu quyết hay kiểm soát bất kỳ vấn đề gì liên quan đến các đồng stablecoin này.

- Cho phép cộng đồng quản trị dự án: Đa số dự án DeFi đều thuộc dạng này, họ cho phép những người nắm giữ token có thể tham gia vào DAO để đề xuất, biểu quyết và quyết định các vấn đề liên quan đến quản trị, mô hình hoạt động dự án.

- Phi tập trung hoàn toàn: Điển hình là blockchain Ethereum, bởi kể cả tổ chức sáng lập Ethereum (Ethereum Foundation) cũng không nắm quyền kiểm soát nó.

Có thể thấy rằng không phải dự án DeFi nào cũng hoàn toàn phi tập trung như lý thuyết. Kể cả những dự án ở nhóm thứ 2, xét về quyền hạn truy cập, họ vẫn chỉ xem DAO là nơi để tiếp nhận thông tin, ý kiến. Cộng đồng vẫn chưa hoàn toàn có quyền trực tiếp chỉnh sửa hoặc thay đổi giao thức nếu đội ngũ dự án không đồng ý.

Vì vậy, vẫn còn rất xa để thị trường DeFi trở nên hoàn toàn phi tập trung theo đúng nghĩa của nó.

Tương lai & sự phát triển của DeFi

Mặc dù DeFi đã chứng kiến sự phát triển mạnh mẽ nhưng cũng cho thấy nhiều hạn chế. Vì vậy, DeFi 2.0 và Real Yield đã ra đời để giải quyết bài toán đó.

DeFi 2.0 ra đời giúp khắc phục điểm yếu và tối ưu lợi thế của DeFi lúc bấy giờ, từ đó mở ra những tiềm năng cơ hội lớn cho những bên tham gia. DeFi 2.0 đã phát triển mạnh trong cuối 2021, tập trung vào giải quyết vấn đề hiệu quả sử dụng vốn cho người dùng.

- Chúng đã hình thành DeFi Stack 2.0 với nhiều dự án và dịch vụ khác nhau như Protocol Own Liquidity, Liquid Staking, Unlock Collateral Asset…

- Cùng với đó là sự phát triển thành các nền kinh tế khác nhau ví dụ như LSTFi, NFTFi, MemeFi…

Bên cạnh đó, Real Yield đề cập tới nguồn lợi nhuận (yield) thực tế được tạo ra bởi các hoạt động kinh tế bền vững từ các dịch vụ do các DeFi protocol cung cấp. Các hoạt động tạo ra Real Yield trong thị trường DeFi ví dụ như:

- AMM DEX: Phí giao dịch của trader.

- Lending: Chênh lệch lãi suất vay và cho vay, phí thanh lý.

- Blockchain: Gas fee.

Ví dụ: Đối với Uniswap, nguồn yield thu thập từ swap fee được trader trả cho người cung cấp thanh khoản cho giao thức. Từ nguồn yield bền vững, dự án sẽ có tiền để trả cho đội ngũ phát triển, người cung cấp thanh khoản, token holder,…